後継者不足で悩みを抱える企業が多い日本に導入されつつあるのがサーチファンドです。

経営者と価値のある企業を繋ぎ合わせる投資ファンドとして注目を集めています。

新たな事業承継のモデルとして注目されているサーチファンドとは一体どういう仕組みなのか、またそのメリット・デメリットを詳しく解説していきます。

将来的に経営者になりたいという方はぜひ最後までご覧ください。

サーチファンドとは?

サーチファンドとは、1980年にアメリカのスタンフォードビジネススクールで誕生した事業承継モデルです。

会社を買収して経営を行いたい個人が、投資家の出資を受けて買収企業の候補を探す仕組みのことをいいます。

サーチファンドに取り組む経営者候補はサーチャーと呼ばれ、優秀な人材にとっての新しいキャリアの選択肢として拡大を続けています。

成長しそうな会社を買収して成長させ利益を得るという点ではPE(Private Equity:プライベート・エクイティ)ファンドとも似ています。

しかし、サーチファンドは基本的に個人が行うものであることと、買収企業を探す活動資金も出資されることの2点がPEファンドとは大きく異なります。

個人が一人で行うM&Aとも異なり、サーチファンドでは数億円規模のM&Aができます。

日本においてサーチファンドの成功例はまだ数えるほどしかありませんが、海外では成功事例が多数あり、今後日本でも普及していくと考えられます。

サーチファンドが注目される理由

日本ではまだあまり知名度のないサーチファンドですが、なぜ注目されると言われているのかを説明していきます。

- 後継者不足を解決する一手となり得る

- 新しい経営者の道になる

後継者不足を解決する一手となり得る

日本企業の後継者不在率については、帝国データバンクの2022年の調査で57.2%だと発表されています。

また2021年に同社が行った調査によると、日本における経営者の平均年齢は60.3歳であり、31年連続で過去最高を更新しています。

そこで経営者の高齢化と後継者不在率の高さを解決する手法としてサーチファンドが注目されているというわけです。

日本にある企業のほとんどが中小企業です。

しかし、中小企業では人材獲得にかける時間や費用の捻出が難しい現状があり、後継者が見つからず、廃業を選択するケースも少なくありません。

サーチファンドが企業存続の手法として確立することで、魅力的な事業を持っているのにも関わらず、後継者がいないことで倒産してしまう企業を救うことができます。

新しい経営者の道になる

創業や起業のようにビジネスを0から立ち上げるには熱量はもちろん、ある程度まとまったお金も必要になります。

しかし、サーチファンドを利用すれば、お金は出資してもらえる上、リソースは会社のものをそのまま用いることができるため、最初から経営者の立ち位置になれます。

経営者を目指していたものの、0を1にする段階でうまくいかず、経営者として力を発揮しきれないまま会社を畳んでしまうリスクも回避できます。

サーチファンドは経営者思考の個人に新しい道を提示しており、日本の創業機運を高める効果もある可能性があり、注目が集まっているというわけです。

サーチファンドの仕組みと流れ

サーチファンドが注目される理由が分かったところで、具体的にどんな仕組みで、どんな流れで利用するものなのかを説明していきます。

サーチファンドの仕組み

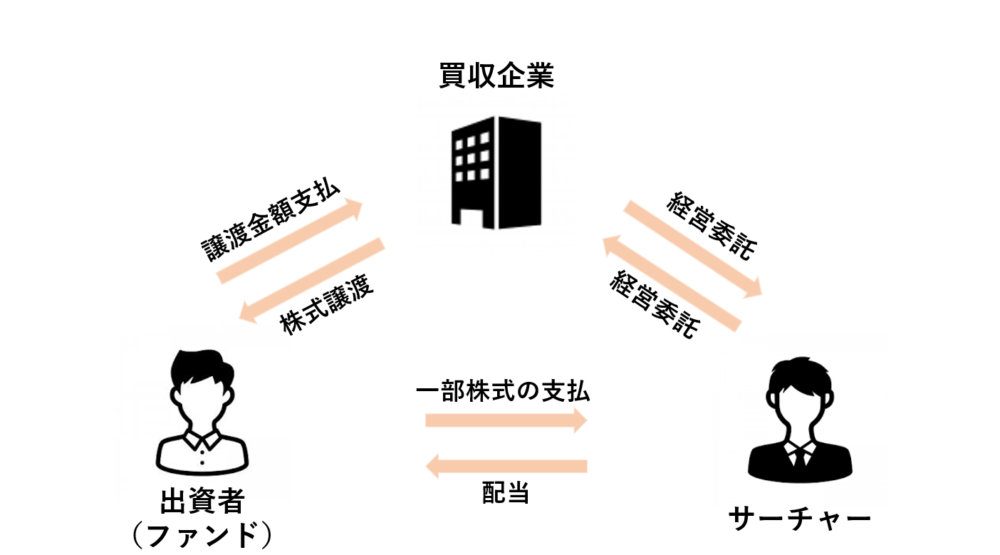

サーチファンドは主に「サーチャー」「出資者(ファンド)」「買収企業」の三者で構成されています。

経営者を目指すサーチャーに対し、買収先を探すためのサーチ費用と、買収先が決まった場合の買収費用が投資家たちの出資で賄われます。

納得のいく買収先が見つからなかった場合、ファンドはクローズとなります。

サーチャーは企業買収後の経営で利益を出して、配当という形で出資者の人々に資金を還元します。

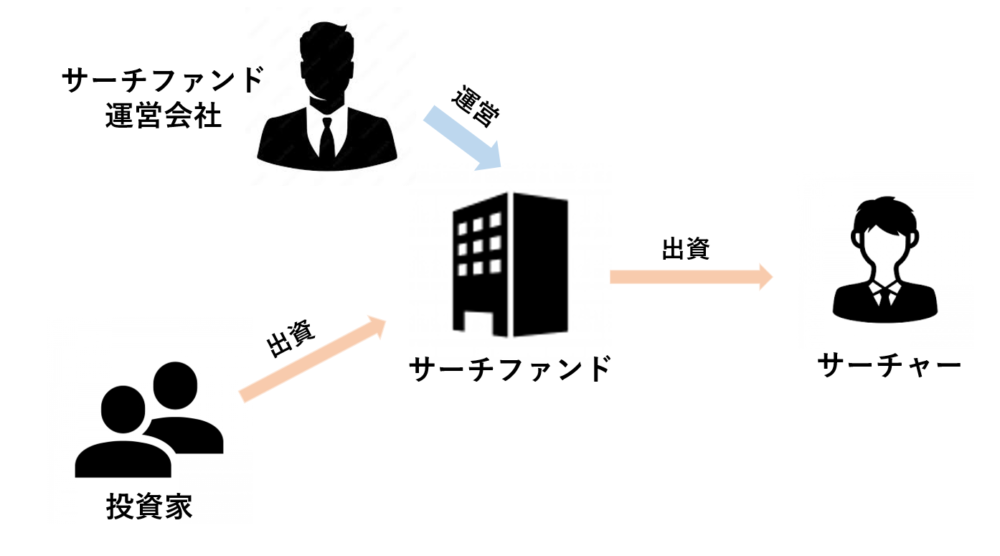

まだサーチファンドが広まっていない日本では運営会社がサーチファンドを組成して、その上でサーチャーを募ってサーチ活動を行います。

日本の有名なサーチファンドを以下にまとめておきます。

| サーチファンドの名称 | 特徴 |

| ジャパン・サーチファンド・プラットフォーム(JSFP) | 日本最大級のサーチファンドで、事業承継を2件達成。 社長がスタンフォード大学で学んだサーチファンドモデルを応用。 |

| サーチファンド・ジャパン | 日本M&Aセンターをパートナーとして迎えており、2件の事業承継を達成。 サーチャーを経験した伊藤公健氏が自身のノウハウと経験をもとに設立。 |

| Growthixグループのファンド | 全国エリアに対応したサーチファンドを国内で初めて設立。これまでに3件の事業承継を達成。 グループ内で案件紹介、ファンドの組成・運営、サーチャーの育成まで一気通貫で完結できる モデルを実現。 |

| 地域未来共創Searchファンド | 日本で初めてサーチファンド案件を成立させたYMFG Search Fundの第2号ファンドとして設立。 第1号ファンドも含めてこれまでに6名が事業承継を実現。 |

| サーチファンド未来創造 | 2023年3月に設立されたばかりのファンド。首都圏の中小企業の承継に特化。 |

サーチファンドの流れ

サーチファンドの一般的な流れを5段階に分けて解説いたします。

括弧内の期間はあくまで目安ですので、参考程度にご覧ください。

- サーチへの支援要請(1~2か月)

- サーチ活動(6か月~2年)

- 投資家による出資(3~6か月)

- 投資先企業の経営(3~5年)

- 投資資金の回収

1.サーチへの支援要請(1~2か月)

まずは経営者を目指す人材であるサーチャーが、サーチ活動のために必要な資金の出資やその他の支援を投資家に依頼します。

自身のこれまでの経験や強み、思いなどを投資家に対してアピールすることで支援をしてもらいます。

2.サーチ活動(6か月~2年)

サーチャーは投資家たちの支援を得ながら、自身にとって魅力的な買収企業候補を探します。

買収したいと思える企業が見つかれば、その企業の現経営者とコミュニケーションをとったり、会社の実態の精査等を行います。

本当に自分が経営したい企業なのか、自分が経営者として貢献できるのかを見極めます。

3.投資家による出資(3~6か月)

買収先が決まり、出資者との間で投資計画を具体的にした後、M&Aに必要な資金の調達を行います。

出資者に対して、成長戦略や買収後のリスクへの対策、サーチャー自身と買収先との相性などを説明し、魅力的な投資案件であることをアピールして出資してもらいましょう。

4.投資先企業の経営(3~5年)

サーチャーが買収先の企業で経営者として経営の舵を取り、企業価値を向上させます。

企業価値が向上できないと、出資者から反感を買いますので、承継前に綿密な計画を立て、実績を出せるよう努めましょう。

5.投資資金の回収

企業価値の向上と利益の創出に成功したら、出資者に対してサポートしてもらった分の資本を還元します。

還元方法としては上場や経営陣による株式の買取りなど、企業の長期的な成長にとって最適なイグジット手法をとりましょう。

サーチャー自身もストックオプションを通じて経済的なインセンティブを享受できます。

以上がサーチファンドの流れになります。

サーチファンドのメリット

サーチファンドはまだ日本では浸透しておらず、どんなメリットがあるのか分からないという方も少なくありません。

サーチファンドには魅力的なメリット多数が存在しますので、一つずつ解説していきます。

- 経営者の経験がなくても挑戦できる

- 企業とのミスマッチを防ぎやすい

- 成功報酬が高い

経営者の経験がなくても挑戦できる

これまでに経営者の経験がない方でも挑戦できるのが、サーチファンドによる経営です。

経営者の位置に立つには数十年かけて出世するか、起業して経営者になるかの二択ですので、多くの若者にとってハードルが高くなっています。

しかし、サーチファンドを立ち上げるのに条件はありません。

経営に至るまでの多くの部分で資金面の援助をしてもらえる上、いきなり経営者として活躍ができるので、経営者にチャレンジする若者のハードルがグッと下がります。

能力の高い若者が経営に挑戦しやすい環境が揃っていますので、日本経済全体の底上げに繋がる可能性があります。

企業とのミスマッチを防ぎやすい

従来のファンドを通じたM&Aと異なり、サーチャーが次期経営者になることが確定した状態で話が進んでいきます。

そのため、買収先企業の経営者にとっても交渉の段階からサーチャー(次期経営者)の人柄や能力、価値観などを知ることができます。

またサーチファンドでは、サーチャーと買収先候補の企業がお互いを見極める時間を十分にとれるため、買収後の価値観の違いによるトラブルのリスクを防ぐことが可能です。

サーチャーにとっても買収先の企業にとってもメリットがあります。

成功報酬が高い

サーチャーが企業の価値向上に成功した場合、多額の成功報酬を受け取ることができます。

買収先の企業で生み出した利益の約2〜3割の報酬額を受け取ることが可能です。

報酬は自分の収入に直結してくるので、サーチャーのモチベーション向上に繋がります。

サーチファンドのデメリット

数多くのメリットを持ち合わせるサーチファンドですが、それに伴いデメリットも存在します。

今後、サーチファンドを活用したいと思っている方はデメリットも必ず把握しておきましょう。

- 日本におけるサーチファンドの認知度が低い

- 十分な出資を受けられない可能性がある

- サーチファンド終了後は経営者に大きく依存する

日本におけるサーチファンドの認知度が低い

日本におけるサーチファンドの認知度の低さを考えると、出資者がサーチファンドを知らない可能性が高いです。

そのため、サーチファンドを活用する場合は、出資者にサーチファンドの仕組みや魅力的なところをわかりやすく説明する必要があります。

説明が不十分だったり、魅力が伝わらないと、サーチファンドの一番の魅力ともいえる資金面のサポートが受けられないので、サーチファンドの活用ができません。

十分な出資を受けられない可能性がある

サーチファンドは投資家からの出資なしには成立しません。

投資家たちはサーチャーが利益を出してくれることを期待して、投資の意味で出資をしてくれます。

逆を言えば、サーチャーに期待できないと出資はしてくれません。

サーチャーがどれだけ能力が高く優秀な人材だとしても、経営者として結果を残せることを出資者に期待させることができなければ、サーチファンドは打ち切られます。

サーチャーはいかに魅力的な企業を探し、投資家たちに高い期待利回りを提示できるかが重要です。

サーチファンド終了後は経営者に大きく依存する

サーチファンドにおいて、買収後の経営はサーチャーの能力に大きく依存します。

特に、経営者の経験がないサーチャーであれば、投資家からすると出資はリスキーなものになります。

企業の選定もサーチャーが行っているので、投資家はほとんど買収に関与することがなく、サーチャーへの信頼だけで投資しなければいけません。

また、買収先の経営者からしても、自分よりも高度な技術を持っていたり、提示した条件をのんでくれるサーチャ―でなければ譲渡したくないと考えます。

サーチャ―は経営能力を備えていることを資格等で証明したり、一定の提示条件はのむ意識を持つことが大切です。

まとめ

サーチファンドは活用次第で大きなメリットを享受できる上、経営者になるという若者の大きな夢の実現を助ける魅力的なシステムです。

ただし、出資者からの信頼の獲得や魅力的な企業を探すことにかかる時間を考えると、実現は簡単ではありません。

サーチファンドの良い面も悪い面も踏まえた上で有効に活用しましょう。

サーチファンドは事業承継を実現する一つの手法でもあり、MACコンサルティンググループでは事業承継やM&Aに関するご相談をいつでも承っております。

何かお困りごとがございましたら、お気軽にご連絡ください。

※本記事は、その内容の正確性・完全性を保証するものではありません。

詳しくは当センターへお問い合わせいただくか、関係各所にお問い合わせください。