組織再編のスキームの一つである株式交付制度。

令和3年に施行された会社法改正のタイミングで創立された新しい制度です。

既に存在している株式交換や現物出資といった制度と似ている部分もありますが、異なる部分も多くなっています。

株式交付制度とは一体どんな制度なのかという基本的な部分から、他の制度との比較、手続きの流れ、利用上のポイントまで詳しく解説いたします。

株式交付制度の定義と概要

株式交付制度とは、M&Aなどにおいて、買い手企業が他社を子会社化するために支払う対価として自社株式の交付を認める制度であり、会社法で以下のように定義されています。

株式会社が他の株式会社をその子会社とするために、当該他の株式会社の株式を譲り受け、当該株式の譲渡人に対して当該株式の対価として当該株式会社の株式を交付することをいう。

株式交付制度を利用する上では、以下の留意点も理解しておく必要があります。

- 親会社も子会社も株式会社である

- 親会社も子会社も国内の会社、かつ、持分会社・清算会社ではない

- 既に議決権の過半数を保有して子会社化している会社については株式交付ができない

- 完全子会社化の必要はない

- 親会社が子会社の株主に対して譲り受ける株式の対価として交付するものには、 親会社の株式のほか、金銭なども認められる(ただし、8割以上が親会社の株式でなければ株式交付税制の利用不可)

- 親会社は子会社の新株予約権の譲受が可能である

次に株式交付の仕組みについて説明いたします。

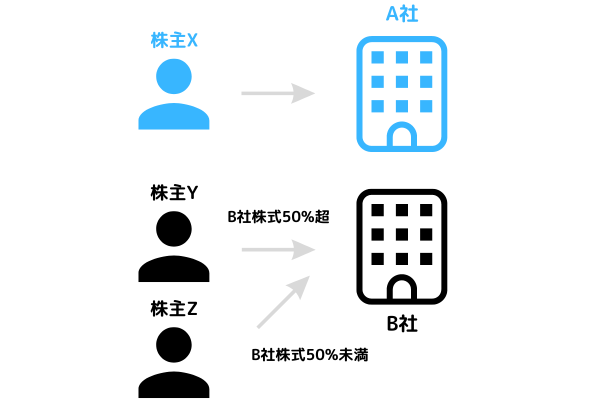

A社がB社を子会社化するケースを考えます。

上図は株式交付実行前の段階を表しています。

A社の株主が株主X、B社の株主が株主Yと株主Zで、株主Yは50%超のB社株式を、株主Zは50%未満のB社株式を保有しているものとします。

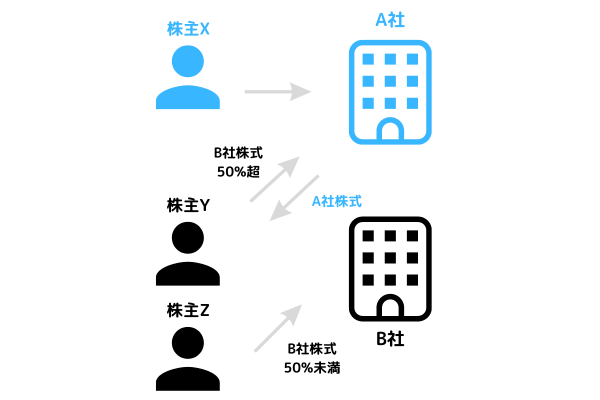

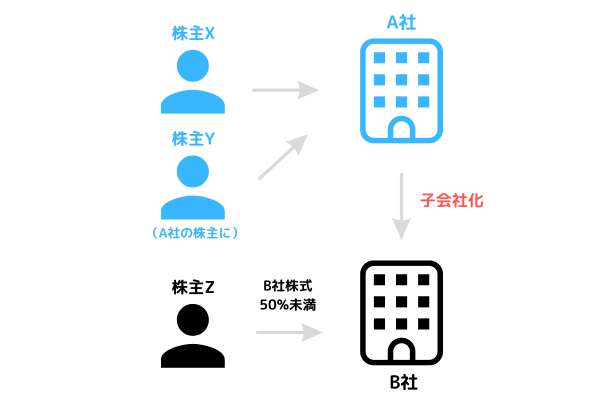

株式交付を実行します。

A社が株主Yから50%超のB社株式を買い取り、その対価として株主YにA社株式を交付する形です。

A社はB社株式を50%超保有しているため、B社の子会社化が実現します。

同時に株主YはA社の株主となります。

以上で株式交付制度を利用した子会社化が完了です。

株式交換・現物出資との違い

なぜ株式交付制度は創られたのでしょうか。

理由としては、既存のM&A手法に多くの課題があり、円滑なM&Aの実施が難しかったことが挙げられます。

その課題に触れながら、株式交付と、既存のM&A手法である株式交換や現物出資との違いについて説明していきます。

株式交付と株式交換の違い

株式交付と株式交換は異なる部分が多いため、以下の表にまとめます。

| 株式交付 | 株式交換 | |

| 親会社の会社の種類 | 株式会社 | 株式会社or合同会社 |

| 取引き | 親会社と子会社株主 | 親会社と子会社 |

| 対価 | 自社株式

(対価の一部のみ金銭の 交付は可) |

自社株式or金銭 |

| 子会社株主の新株予約権 | 子会社の新株予約権は

そのまま保有できる |

完全子会社した後に

子会社の新株予約権は消滅 |

| 子会社化 | 子会社化or完全子会社化 | 完全子会社化 |

| 税制の利用 | 交付の8割以上が金銭以外であれば、税制上の優遇が受けられる | 「完全支配関係の継続、もしくは支配関係の継続」と「株式以外の不交付」の2点を満たすことで税制上の優遇が受けられる |

特に、株式交換が「完全子会社化のみを対象としている」「税制上の優遇を受けにくい」という2点が、株式を対価とするM&A実施の難しさを生み出していました。

しかし、株式交付制度は完全子会社化の必要がなく、税制上の優遇を受けられる条件も比較的易しいため、M&Aのハードルをグッと下げてくれました。

株式交付と現物出資の違い

現物出資も対象企業の子会社化を目的としている点は株式交付と同じです。

現物出資では自社株式や金銭の交付ではなく、現物(土地・建物などの不動産や営業権などの無形固定資産)を出資する点が相違点となります。

現物には値段が付いておらず、原則として、「裁判所が選任した検査役による現物出資財産の価値の調査」(会社法207条)を行う必要があり、手間がかかります。

調査の結果次第では現物出資を受け入れた子会社側が損をする可能性もあり、なかなかM&Aが進みませんでした。

一方で、株式交付では企業価値評価によって株価を算出するので、手間や価格の面で問題は起こりにくいです。

以上のように、2つの手法と比べるだけでも、株式交付の有用性は明らかでしょう。

株式交付制度はどのような場面で用いられる?

株式交付制度は具体的にどのような場面で用いるのが良いのでしょうか。

以下で一つずつ解説していきます。

- 買収後も対象株主の経営株主に経営のインセンティブを与えたい場合

- 完全子会社化を望んでいない場合

- 対象会社の株主が自社の意向に賛同してくれない場合

- 自己株式を活用したい場合

買収後も対象株主の経営株主に経営のインセンティブを与えたい場合

子会社化した企業の経営株主(オーナー社長等)に対して、買収後も引き続き会社に関わってもらいたい場合があります。

継続して関与してもらうことで、買収企業とのシナジー創出への協力を希望するケースが考えられます。

完全子会社化を望んでいない場合

株式交換との違いでも取り上げましたが、株式交付では完全子会社化をする必要はありません。

議決権の過半数を獲得さえできれば、問題なく実行ができます。

買収後も対象会社株主の一部を残す場合に適した手法です。

対象会社の株主が自社の意向に賛同してくれない場合

一般的なスキームでは、親会社の意向に反したり、コンタクトが取れないような子会社株主がいると話が進まなかったり、計画が息詰まってしまいます。

しかし、株式交付では、対象会社の株主総会決議が必要ありません。

そのため、子会社株主の意向に関係なく計画を進めることができます。

自己株式を活用したい場合

株式交付制度では、新株の発行に替えて、自己株式の処分によって株式を対象会社株主に交付することができます。

仮に、買収会社が株式対価に足る自己株式を保有しており、交付できる場合、新株発行時の登記等に係るコストを節約できる可能性があります。

株式交付制度のメリット・デメリット

株式交付制度にはメリットもデメリットも存在しています。

どちらも把握した上で、自社で活用できると判断してから利用するようにしましょう。

株式交付制度のメリット

- 資金調達の負担が軽減される

- 完全子会社化する必要がない

- 税制上の優遇が受けやすい

資金調達の負担が軽減される

M&Aで株式交付を活用する最大のメリットは、資金調達の負担が圧倒的に少ない点です。

対価が自社株式なので、現金を使わなくて済み、資金の負担が少ないにも関わらず、大規模会社の子会社化も可能になります。

一見、資金調達の負担については株式交換でも同様に見えますが、株式交換では完全子会社化の必要があり、一定の費用がかかってしまいます。

一方、株式交付では株式を過半数取得していれば子会社化が可能ですので、完全子会社化を望んでいないのであれば、資金調達の負担を適正な分まで軽減することができます。

完全子会社化する必要がない

何度も申し上げていますが、株式交換では対象会社を完全子会社化する必要があります。

親会社の株式が子会社の株主に交付されるため、旧子会社の株主は親会社の株主に新たに加わります。

しかしその結果、株主同士の対立が起こり、経営が滞ってしまう可能性があります。

一方で株式交付であれば、議決権の過半数さえ超えていれば株式の取得を調整できるため、株主の対立を避けた上での子会社化を図ることができます。

税制上の優遇が受けやすい

株式交換による組織再編の場合、「完全支配関係の継続、もしくは支配関係の継続」と「株式以外の不交付」の2点を満たしてはじめて税制上の優遇を受けられます。

これに対して、株式交換では対価として支払う自社株式の比率が全体の8割以上であることだけが税制優遇の条件となり、利用のハードルが低くなっています。

株式交付制度のデメリット

- 子会社化できるのは株式会社のみである

- 制度が新しいため情報が少ない

子会社化できるのは株式会社のみである

株式交付の際は、子会社化するときの対価として自社株式を交付すると定義されていますので、株式会社以外の組織は子会社化することができません。

加えて、株式会社は日本で設立された株式会社に限定されています。

外国法人の子会社化だけでなく、譲渡企業や譲受企業のどちらかが海外企業であるクロスボーダーM&Aについても株式交付は使用できないので注意しましょう。

制度が新しいため情報が少ない

株式交付に関する税制は、会社法の改正に合わせて令和3年の税制改正で施行された新しい制度です。

それに伴い、新しい論点や課題が生まれる可能性もあります。

現段階では株式交付に関する情報量も少ないため、国税庁がリリースする株式交付に関するQ&Aなどを注意深く見ておきましょう。

株式交付制度の流れ

株式交付の手続きにはたくさんのステップがあり、特に親会社は注意点が多くなります。

基本的には株式交換と似ていますが、異なる部分もありますので、間違えないように気を付けましょう。

親会社の場合

- 株式交付計画の作成

- 事前開示書類の備置き

- 株主総会での計画承認

- 反対株主や債権者異議への対応

- 株主への通知・公告

- 株式交付の効力発生

- 事後開示書類の備置き

1.株式交付計画の作成

他の組織再編手法であれば親会社と子会社が契約書を締結しますが、株式交付の場合は、親会社は子会社株主に対して株式交付計画を作成します。

以下のような内容を定めます。

- 株式交付子会社の商号と住所

- 子会社から譲り受ける株式の数の下限

- 子会社に対価として交付する親会社の株式や金銭等の内訳とその割当て

- 親会社に譲渡する株式や新株予約権の譲渡の申し込み期日

- 株式交付の効力発生日 など

2.事前開示書類の備置き

株式交付の関係者が取引内容に関する情報を得られるよう、事前開示書類を本店に備え置いておく必要があります。

開示する期間は、株式交付計画備置開始日から株式交付の効力発生後6か月を経過する日までです。

株式交付計画備置開始日とは、以下のいずれか早い日を指します。

目を通しておきましょう。

- 株式交付計画について株主総会決議による承認を受けなければならないときは、株主総会の日の2週間前の日(書面決議の場合は、当該書面決議に係る目的である事項について提案がなされた日)

- 株式交付親会社による、その株主に対する通知の日または当該通知に代わる公告の日のいずれか早い日

- 債権者異議手続きをしなければならない時は、官報公告の日または個別催告の日のいずれか早い日

3.株主総会での計画承認

原則として、親会社は株式交付計画の効力発生日前日までに、株主総会において特別決議による承認を得なければいけません。

ただし、親会社が交付する対価の合計額が親会社の純資産額の2割以下であれば、株主総会の承認は不要となります。

4.反対株主や債権者異議への対応

株式交付に対して反対する株主には株式買取請求権が与えられており、会社はその株主が保有する株式を適正な価額で買い取る必要があります。

また、株式交付に反対する債権者は異議申立てを行うことができ、会社は債務の弁済や担保の設定などを行わなければいけません。

5.株主への通知・公告

親会社は子会社の株主に対して、親会社の株主総会で承認された株式交付計画の通知を行います。

株式譲渡を申し込む株主は、株式交付計画に記載されている申込期日までに、譲渡する予定の株式の数等を記載した書面を親会社に交付してください。

書面を受けた親会社は、申込者の中から株式を譲り受ける子会社株主や交付する株式数の割当てを決定して、株式交付の効力発生日前日までに申込者に通知します。

6.株式交付の効力発生

上記の通知により、申込者は譲渡人となります。

譲渡人は効力発生日に通知を受けた数の株式を親会社に給付します。

この時点で申込者は親会社の株主になります。

7.事後開示書類の備置き

親会社は、効力発生日以降遅滞なく事後開示書類を本店に備置きをして、関係者が閲覧できるようにしておきます。

期間は効力発生日から6ヶ月間です。

子会社の場合

子会社が譲渡制限株式発行会社の場合、株式の譲渡承認手続きを行う必要があります。

- 譲渡承認請求

- 株式譲渡の承認

譲渡承認請求

株式譲渡について承認をもらうために、譲渡を希望する株主は会社に対して株式譲渡承認の請求を行います。

承認があってはじめて株式の譲渡が可能になります。

株式譲渡の承認

株式譲渡の承認が請求されたら、子会社は承認機関である取締役会あるいは株主総会を開き、承認決議を行います。

承認機関については、取締役会設置会社に該当するか、定款に規定されているかによって異なります。

どちらの場合も、原則として、過半数の取締役又は株主が出席し、出席した取締役又は株主の過半数の賛成があった場合に、譲渡承認請求が承認されます。

株式交付制度を利用する際のポイント

魅力的な制度である株式交付制度をスムーズに活用するために気を付けるべきポイントが複数ありますので、一つずつ解説していきます。

- 公開買付け規制に気を付ける

- 手続きに基づいたスケジュールを組む

- 専門家に依頼する

- 課税強化がされてしまう

公開買付け規制に気を付ける

株式交付は子会社の株主が親会社へ株式を譲り渡す有償譲渡という位置づけです。

子会社が上場企業である場合は、金融商品取引法の公開買付(TOB)規制にかかってしまうことがあります。

公開買付規制というのは、上場企業の株式を購入する場合は公開買付けを行わなければならないというルールです。

手続きを間違えないよう気を付けてください。

手続きに基づいたスケジュールを組む

株式交付についての法律やルールを把握した上で、必要な手続きについてスケジューリングを行う必要があります。

特に、上場企業の子会社化であれば、公開買付規制があることで手続きの種類が増え、スケジュールを組むのが難しくなってきます。

会社法と合わせたスケジュールを立てることで、漏れがない手続きを行わなければなりません。

余裕を持ったスケジューリングにより、円滑な株式交付を進めましょう。

専門家に依頼する

情報が少なく、スケジュールを立てるのも難しい株式交付を自社内で完結するのは難しいという方も多いでしょう。

無理をせず、外部の専門家にサポートを依頼するのも一つの手です。

コストはかかってしまいますが、その分安心して、より確実性をもって株式交付の実現に向けて進んでいくことができます。

コスト以上のメリットを享受できるでしょう。

課税強化がされてしまう

魅力的な株式交付制度ですが、2023年(令和5年)の10月から課税強化されてしまいます。

株式交付の活用を少しでも考えている方は早めに動き出しましょう。

MACコンサルティンググループでは2023年の5月から2023年の7月まで毎月1回、株式交付制度を中心とした「持株会社」活用セミナーを開催しております。

株式交付制度と持株会社を組み合わせて利用すると、たくさんのメリットを得ることができます。

経営者の方にぜひ聞いていただきたい内容になっておりますので、少しでもご興味がありましたらご参加ください。

次章に詳細を載せておりますので、ご確認ください。

まとめ

株式交付制度は知名度は低いですが、現金がなくても企業買収を行うことができる画期的な制度です。

買収やM&Aをご検討の際は、株式交付を選択肢に入れてみてはどうでしょうか。

株式交付やM&Aに関して何かわからないことがありましたら、MACコンサルティンググループに気軽にお問い合わせください。

初回相談は無料で承っております。

※本記事は、その内容の正確性・完全性を保証するものではありません。

詳しくは当センターへお問い合わせいただくか、関係各所にお問い合わせください。