近年、後継者不足などの影響により増加しつつあるM&A。

事業拡大やノウハウの獲得、人材不足の解消などを目的として売却を希望している企業を買収したいと考える経営者も増えています。

M&Aでは競争力強化やシナジー効果が期待できる一方で、多額の資金や様々な手続きが発生することなどが買い手側企業にとって壁となっていました。

そこで2021年(令和3年)8月2日に施行されたのが、経営資源集約化税制です。

本記事では、経営資源集約化税制とはどういう制度なのか、適用要件や手続きの流れはどうなっているのかなどを詳しく解説します。

M&Aにより企業の買収を考えている方は、ぜひ本記事を参考にして制度の活用にお役立てください。

経営資源集約化税制とは?

経営資源集約化税制とは、中小企業による経営資源の集約を後押しすることにより、新規事業拡大や多角化などを図るために制定された制度です。

正式名称を「中小企業の経営資源の集約化に資する税制」といいます。

これまで中小企業がM&Aを活用して事業を拡大したいと考えていても、キャッシュアウトの影響で資金不足に陥ってしまうことが懸念されていました。

さらに、2020年に発生した新型コロナウイルスの感染拡大に伴い、多くの企業が投資の減額や経営難に陥ってきました。

ポストコロナ・ウィズコロナ時代に中小企業の経営資源集約を支援するために2021年(令和3年)8月2日に施行されたのが、経営資源集約化税制です。

経営資源集約化税制は、M&Aに伴うリスクの低減とM&A後の成長促進を目的としています。

M&Aは、買い手と売り手の両方にリスクがある取引きですが、経営資源集約化税制を活用することによって、双方のリスクを低減させることができます。

経営資源集約化税制の概要

経営資源集約化税制を一言で言えば、「一定の要件を満たす中小企業がM&Aを実行した後に、税金の優遇措置を受けられる」という制度です。

活用できる措置は、「設備投資減税」と「準備金積立」の2種類があり、それぞれ要件や手続きの流れが異なります。

詳しくは次章で説明いたします。

設備投資減税

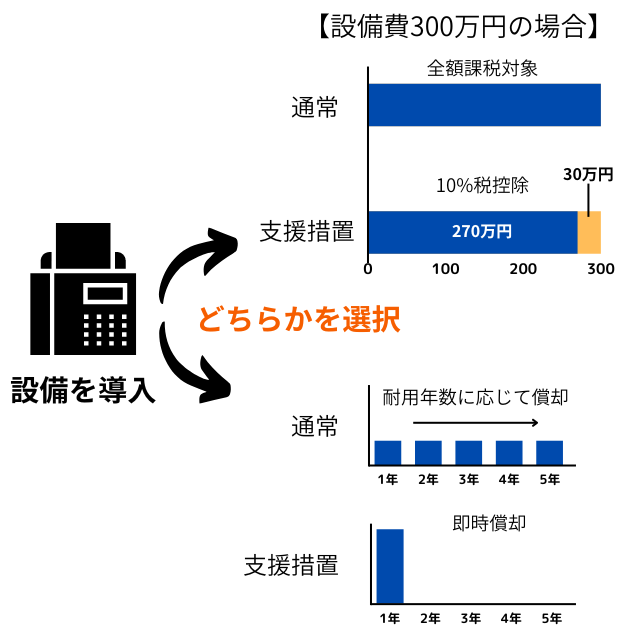

設備投資減税とは、M&A実行後に要件に該当する設備を導入した場合、設備投資額の10%(資本金3000万円超の企業は7%)を税額控除、または全額を即時償却できる制度です。

設備投資減税とは、M&A実行後に要件に該当する設備を導入した場合、設備投資額の10%(資本金3000万円超の企業は7%)を税額控除、または全額を即時償却できる制度です。

正式名称を「中小企業経営強化税制」といいます。

こちらの制度を活用すれば、M&A実行後の設備投資のハードルが低くなり、企業の成長を促進することができます。

設備投資減税の適用条件

設備投資減税の適用を受けるためには、以下の4つの条件を満たさなければなりません。

- 青色申告書を提出する中小企業者等であること

- 認定を受けた経営力向上計画に基づく新規設備を取得すること

- 2025年(令和7年)3月31日までに新規設備を取得すること

- 要件を満たす新規設備を取得すること

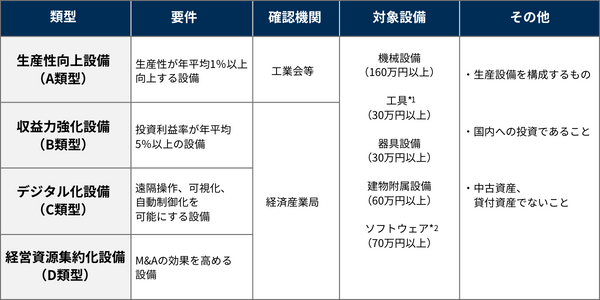

4つ目に示した新規設備の要件は、以下の通りです。 *1 A類型の場合、測定工具または検査工具に限る

*1 A類型の場合、測定工具または検査工具に限る

*2 A類型の場合、設備の稼働状況等に係る情報収集機能及び分析・指示機能を有するものに限る

以上の通り、設備に関する要件は細かく定められています。

B・D類型に関しては税理士または公認会計士に、C類型に関しては認定経営革新等支援機関に事前確認を受けなければならないという点を覚えておきましょう。

設備投資減税の申請方法

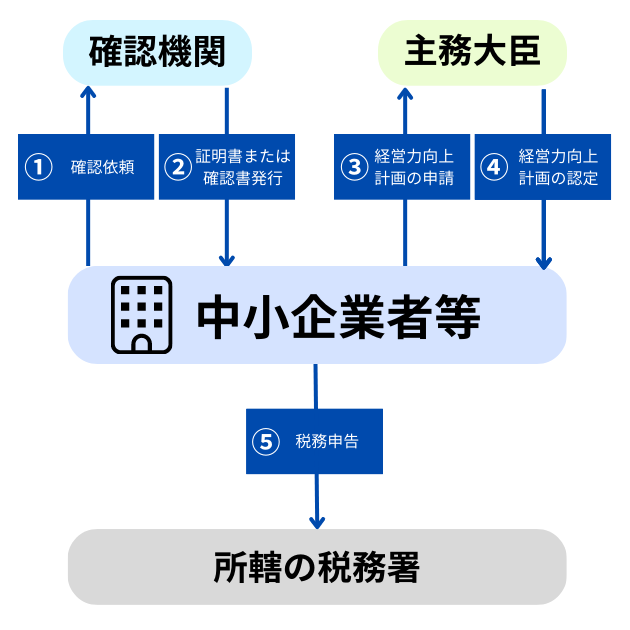

続いて、設備投資減税の申請の流れを説明します。

流れを要約すると以下のようになります。

- 導入予定設備が要件に該当していることの確認を依頼する

- 確認者から証明書または確認書が交付される

- 2.の証明書・確認書を添付して経営力向上計画を主務大臣に申請する

- 認定されると主務大臣から計画認定書と計画申請書の写しが交付される

- 所轄の税務署へ経営力向上計画及び計画認定書(いずれも写し)を添付して税務申告をする

関係機関への確認や申請が必要なため、多少手間はかかりますが、活用するメリットは大きいといえるでしょう。

関係機関への確認や申請が必要なため、多少手間はかかりますが、活用するメリットは大きいといえるでしょう。

準備金積立

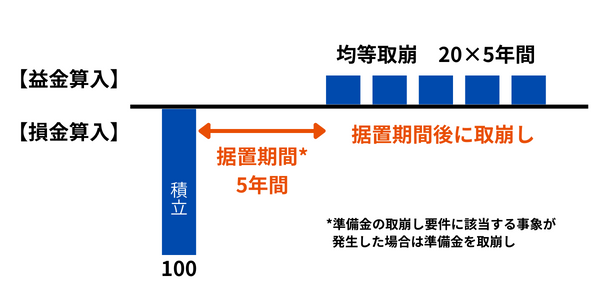

準備金積立とは、M&A実行後に発生し得るリスク(簿外債務等)への対策として積立てた準備金を損金算入できる制度のことです。

正式名称を「中小企業事業再編投資損失準備金」といいます。

積立てた準備金は据置期間を5年設けた後に、取り崩して損金算入として計上。

積立てた準備金は据置期間を5年設けた後に、取り崩して損金算入として計上。

簿外債務等が発覚し、減損が生じた場合は準備金を取り崩し、残っている準備金を均等取崩で益金算入します。

準備金積立の適用条件

準備金積立の適用を受けるためには、以下の2つの要件を満たす必要があります。

- 事業承継等事前調査(実施予定DD*の内容)を経営力向上計画に記載すること

- 2024年(令和6年)3月31日までに経営力向上計画の認定を受けていること

*デューデリジェンス・・・買収先の価値を測り、リスクがないか調査すること

準備金積立の適用を受けた後、据置期間中に以下の要件に該当した場合は準備金を取り崩します。

| 取崩要件 | 取崩金額 |

| 経営力向上計画の認定を取り消された場合 | 全額 |

| 取得した株式を売却等で手放した場合 | 全額または相当分 |

| 株式を取得した法人が合併により合併法人に当該株式を移転した場合 | 全額 |

| 取得した株式を発行する法人が解散した場合 | 全額 |

| 取得した株式の帳簿価額を減額した場合 | 相当分 |

| 株式を取得した法人が解散した場合 | 全額 |

| 株式を取得した法人が青色申告書の提出の承認を取り消され、又は取り止めた場合 | 全額 |

| それ以外の場合において準備金を取崩した場合 | 相当分 |

準備金積立の申請方法

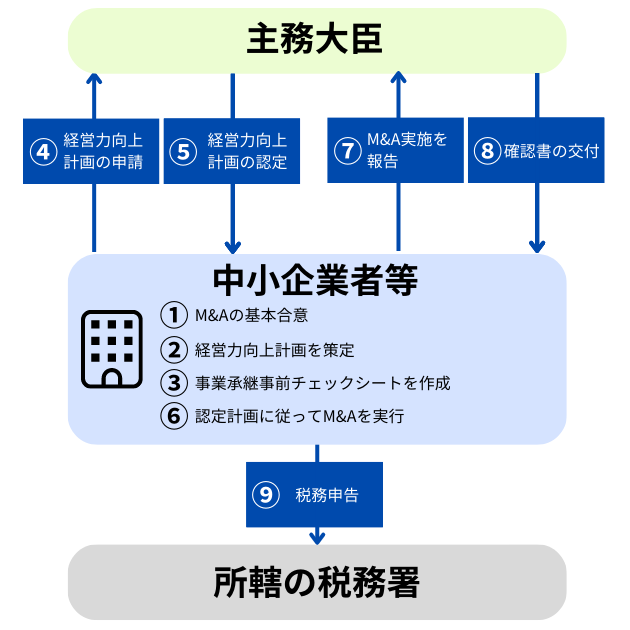

準備金積立の申請の流れは、以下の通りです。

- M&Aの相手を見つけ、基本合意をする

- 株式取得と実施予定DDの内容を記載した経営力向上計画を策定する

- 「事業承継等事前調査チェックシート」を作成する

- 3.を添付して経営力向上計画を主務大臣に提出する

- 経営力向上計画の認定を受ける

- 認定計画の内容に従ってM&Aを実行する

- 実施したDDの内容とM&Aを実行したことを主務大臣に報告する

- 主務大臣から確認書の交付を受ける

- 所轄の税務署に必要書類を添付して税務申告する

M&Aを実行する前から手続きが必要なため、しっかり確認して抜け漏れの無いように手続きを進めましょう。

M&Aを実行する前から手続きが必要なため、しっかり確認して抜け漏れの無いように手続きを進めましょう。

経営資源集約化税制の適用要件

設備投資減税、準備金積立の適用を受けるためのそれぞれの要件を説明しました。

これと併せて、経営資源集約化税制の適用を受けるためには双方に共通する要件が2つ定められています。

- 租税特別措置法で定められた「中小企業者等」であること

- 経営力向上計画の認定を受けた「特定事業者等」であること

それぞれ詳しく解説していきます。

租税特別措置法で定められた「中小企業者等」であること

経営資源集約化税制は、正式名称を「中小企業の経営資源の集約化に資する税制」というように、中小企業のために制定された制度です。

そのため、中小企業者等と分類される法人でなければ経営資源集約化税制を活用することはできません。

租税特別措置法で定める中小企業者等の要件は以下の通りです。

- 資本金の額または出資金の額が1億円以下の法人※

- 資本または出資を有しない法人のうち、常時使用する従業員数が1,000人以下の法人※

- 常時使用する従業員が1,000人以下の個人事業主

- 協同組合等

※以下の法人を除きます。

- 同一の大規模法人から1/2以上の出資を受ける法人

- 2以上の大規模法人から2/3以上の出資を受ける法人

- 前3事業年度の所得金額の平均額が15億円を超える法人

上記1~4のいずれかに該当すれば、中小企業者等として分類されることになります。

経営力向上計画の認定を受けた「特定事業者等」であること

設備投資減税、準備金積立の双方に共通して、経営力向上計画を主務大臣に提出して認定を受けなければいけません。

経営力向上計画とは、人材育成、コスト管理等のマネジメントの向上や、設備投資などを行い、自社の経営力を向上するために実施する計画です。

経営力向上計画の認定を受ければ、経営資源集約化税制の他にも金融支援等の様々な制度を活用できるようになります。

そして、経営力向上計画の認定を受けるには、以下に記載する特定事業者等に該当する要件を満たさなければなりません。

| 法人形態 | 従業員数 |

| ・個人事業主 ・会社 ・医療法人等 ・協同組合等 ・社会福祉法人 ・特定非営利活動法人 |

2,000人以下 |

法人形態に関してはさらに細かく規定されているため、詳細はこちらをご覧ください。

中小企業庁「経営力向上計画策定の手引き」

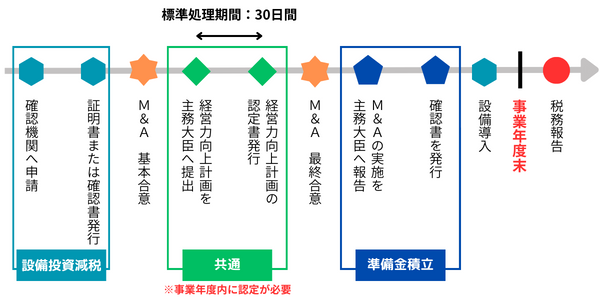

設備投資減税と準備金積立を併用する際の流れ

設備投資減税と準備金積立は併用することができます。

2つの措置を併用する場合の、全体の流れは下図のようになります。 経営力向上計画は、事業年度末までに認定を受ける必要があり、提出してから認定を受けるまで平均で30日かかります。

経営力向上計画は、事業年度末までに認定を受ける必要があり、提出してから認定を受けるまで平均で30日かかります。

しっかりと計画を立て、スケジュールに余裕を持って手続きを進めましょう。

経営資源集約化税制の注意点

経営資源集約化税制を活用することで、M&Aのリスク低減やM&A実行後の成長促進など様々なメリットがあります。

しかし、活用する際には以下の点に注意しましょう。

- 煩雑な手続きが必要になる

- 適用期間に制限がある

煩雑な手続きが必要になる

経営資源集約化税制を活用する場合、経営力向上計画や事業承継等事前調査チェックシートの作成など、様々な手続きが必要になります。

作成した書類を提出する関係各所とのやり取りも発生するため、煩雑に感じてくるでしょう。

さらに、M&Aの実行と並行して進めなければならず、ただでさえ忙しい状況の中で手続きを進めることになり、抜け漏れが発生してしまう恐れがあります。

手続きを進める際は、自力で完結するよりも第三者の協力を得て進めた方が良いでしょう。

適用期間に制限がある

設備投資減税と準備金積立の認定を受けるためには、それぞれに設けられた期限内に手続きを進める必要があります。

| 支援措置 | 要件 | 期限 |

| 設備投資減税 | 新規設備の取得 | 2025年(令和7年)3月31日 |

| 準備金積立 | 経営力向上計画の認定 | 2024年(令和6年)3月31日 |

上記の期限を過ぎてしまうと、準備を進めていたとしても経営資源集約化税制の適用を受けることができません。

M&Aの手続きと並行して進める必要があり、それぞれの期限がいつまでなのか混乱してしまう恐れがあるため、注意して進めましょう。

経営資源集約化税制を活用してM&Aを実現させよう

経営資源集約化税制について詳しく解説してきました。

後継者不足で廃業を余儀なくされる企業が多い中、事業承継問題の解決の糸口としてM&Aの需要は拡大し続けています。

M&Aで企業を買収したいと考えている場合は、ぜひ経営資源集約化税制の活用を検討してみてください。

MACコンサルティンググループでは、M&Aに関する様々なご相談を無料で承っております。

「買収したい企業が見つからない」「M&Aの資金調達について知りたい」など、M&Aについて何かお困りごとがあればいつでもご連絡ください。

※本記事は、その内容の正確性・完全性を保証するものではありません。

詳しくは当センターへお問い合わせいただくか、関係各所にお問い合わせください。