特例承継計画の提出期限が2024年(令和6年)3月31日2026年(令和8年)3月31日に迫り、特に注目が高まっている事業承継税制特例措置。

ただし、特例措置を受けるための要件を満たすことができなければ適用が認められません。

特例事業承継税制が適用される要件の中には、会社や先代経営者だけでなく、後継者にも要件が定められています。

本記事では、特例事業承継税制を受けるための後継者に関する要件や、特例事業承継税制を受けることのメリットなどを詳しくご紹介します。

本記事を参考にして、特例事業承継税制を受けるための準備に役立ててください。

事業承継税制特例措置とは?

日本で長きに渡り問題となっているのが、後継者不足による企業の倒産です。

現在も多くの企業が後継者不在に頭を抱えており、事業継続の見込みが立たず、廃業を余儀なくされています。

後継者不在の大きな要因として、事業承継の際にかかる多額の贈与税・相続税の負担が挙げられます。

こうした問題を解決するために、2009年に国が制定したものが「事業承継税制」です。

事業承継税制は一言で言うと、「会社を引き継いだ後継者が事業を継続させることを条件に、自社株式にかかる贈与税・相続税を猶予・減免される」という制度です。

制度が施行された当時は、画期的な制度として注目されていました。

しかし、実際は要件が厳格で活用する企業はあまり多くありませんでした。

そのような背景もあり、施行されてから改正が重ねられてきましたが、2018年に一時的な措置として創設されたのが、事業承継税制特例措置です。

特例措置は、2027年(令和9年)12月31日までの贈与・相続が対象となっており、認定を受けるためには2024年(令和6年)3月31日2026年(令和8年)3月31日までに特例承継計画を提出する必要があります。

事業承継税制の特例措置を受けるためには様々な要件が定められており、その要件を満たしていなければ認定を受けることができません。

過去のコラムで特例措置を受けるための要件についてまとめていますので、詳しくはそちらを参考にしてください。

事業承継税制とは?贈与税・相続税の納税猶予や免除要件をわかりやすく解説

事業承継税制とは、事業承継に関する贈与税・相続税を猶予される制度です。後継者の死亡などにより最終的には免除とな…

特例措置を受けるための要件の中でも、特に見落としがちなのが後継者に関する要件です。

次章で後継者に関する要件を詳しく解説します。

事業承継税制特例措置を受けるための後継者要件

事業承継税制の特例措置を受けるためには、後継者に関して以下の5つの要件を満たす必要があります。

- 贈与時に後継者を含めた同族関係者で発行済み株式の50%超を所有していること

- 贈与時に同族関係者の中で後継者が最も多く株式を保有していること

- 贈与時に18歳以上であること

- 贈与時に役員就任から3年以上経過していること

- 贈与時に代表権を有していること

贈与時に後継者を含めた同族関係者で発行済み株式の50%超を所有していること

特例措置を受けるためには、贈与時に後継者を含めた同族関係者で、発行済み株式の50%超を保有している必要があります。

ただし、後継者以外の株主が拒否権付種類株式を持つと事業承継税制の適用を受けることができません。

拒否権付種類株式を後継者以外の株主が保有してしまうと、後継者の意思決定に対して拒否権を発動し、後継者の経営方針を阻害する恐れがあるためです。

贈与時に同族関係者の中で後継者が最も多く株式を保有していること

同族関係者が保有している株式のうち、後継者が最も多くの株式を保有していなければいけません。

後継者が1人の場合は、シンプルに同族関係者の中で後継者が最も多くの株式を持っていれば問題ありません。

しかし、後継者が複数人の場合は要件がより複雑になります。

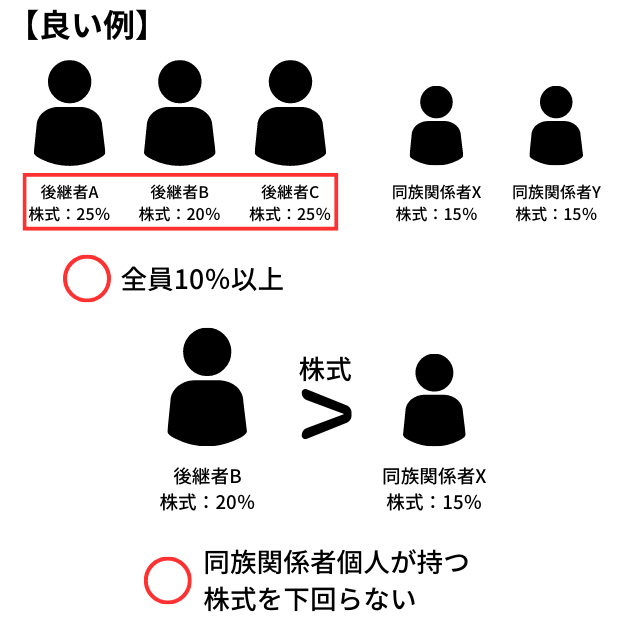

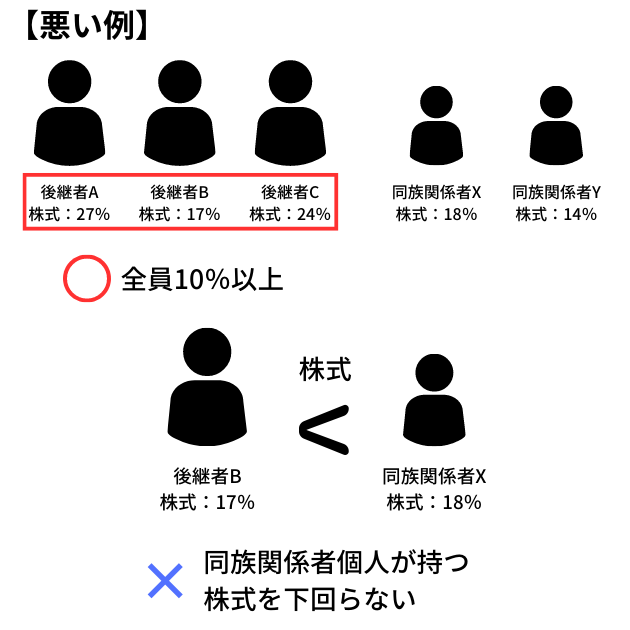

後継者が複数人の場合、

- 各後継者がそれぞれ10%以上の株式を保有

- 各後継者が同族関係者個人が持つ株式を下回らない

以上の2つの要件を満たさなければなりません。

上図では、後継者A・B・Cそれぞれが株式の10%以上を持ち、かつ、同族関係者個人が持つ株式を下回っていないため、2つの要件を満たしていることになります。

上図では、後継者A・B・Cそれぞれが株式の10%以上を持ち、かつ、同族関係者個人が持つ株式を下回っていないため、2つの要件を満たしていることになります。

しかしこちらの場合、後継者A・B・Cはそれぞれ10%以上の株式を保有していますが、後継者Bは同族関係者Xが持つ18%を下回るため、2つ目の要件を満たしていません。

しかしこちらの場合、後継者A・B・Cはそれぞれ10%以上の株式を保有していますが、後継者Bは同族関係者Xが持つ18%を下回るため、2つ目の要件を満たしていません。

後継者の株式だけでなく、同族関係者が持つ株式も正確に把握しておきましょう。

贈与時に18歳以上であること

事業承継税制の対象となる後継者は、株式贈与時に18歳以上である必要があります。

これは、2022年4月1日以降に贈与を受ける場合が対象です。

2022年3月31日までの贈与に関しては、後継者が20歳以上である必要がありましたが、成人年齢の引下げに伴い18歳以上に改正されました。

相続の場合は、18歳未満でも特例措置の適用が認められます。

贈与時に役員就任から3年以上経過していること

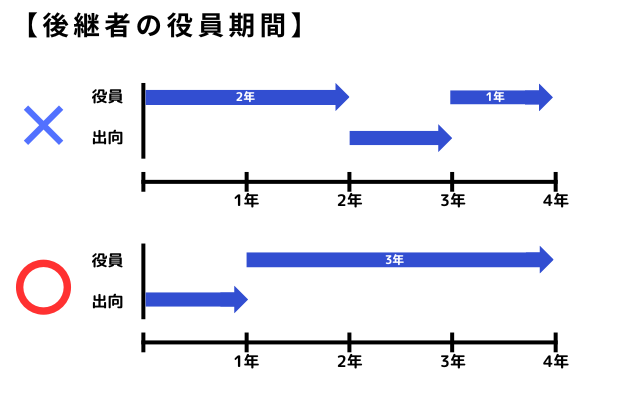

株式贈与時、後継者は役員に就任してから3年以上経過していなければいけません。

この3年以上というのは、連続して3年以上ということになり、合計して3年では要件は満たすことができません。

例えば、後継者が2年間役員として働き、その後他の会社で経験を積んでから戻ってきて1年間役員で働いても、合計では3年間になりますが連続ではないので要件を満たしません。

例えば、後継者が2年間役員として働き、その後他の会社で経験を積んでから戻ってきて1年間役員で働いても、合計では3年間になりますが連続ではないので要件を満たしません。

一時的にでも役員を離れてしまうと、再び就任してから連続して3年以上役員として勤めなければ要件を満たすことができないので、注意が必要です。

事業承継税制の特例措置を受けたいと考えるのであれば、後継者を早めに役員へ迎え入れることができるように、計画的に準備を進めましょう。

相続の場合は、相続開始時に後継者が役員である必要があります。

贈与のように、役員就任期間の要件は定められていません。

贈与時に代表権を有していること

後継者は、会社の代表者に就任してから株式贈与を受ける必要があります。

先代経営者は代表権を持ったまま後継者に株式を贈与することができません。

事業承継税制は、後継者に株式贈与を行った後も先代経営者が代表権を持ち、経営をしていくことは想定していません。

代表権を後継者に譲ってから株式を贈与するという順番を守りましょう。

相続の場合、後継者は相続から5ヶ月以内に代表に就任する必要があります。

後継者を代表者に就任させる前に先代経営者が亡くなってしまった場合でも、相続から5ヶ月以内に代表に就任すれば問題ありません。

後継者要件に関する一般措置と特例措置の違い

特例措置と一般措置では様々な違いがありますが、後継者要件に関する違いに注目すると以下の2点が挙げられます。

- 最大3人の後継者まで可能

- 直系卑属以外でも相続時精算課税制度が適用可能

最大3人の後継者まで可能

一般措置で認められる事業承継税制の適用範囲は、後継者1名までに限られています。

しかし、中には複数の後継者に株式を譲渡したいという経営者もおり、これが認められる形で特例措置では最大3名まで適用が可能です。

複数人に自社株式を譲渡したいと考える経営者は特例措置の利用をおすすめします。

後継者が複数人になる場合は複雑になる要件もあるため、注意して進めましょう。

直系卑属以外でも相続時精算課税制度が適用可能

相続時精算課税制度とは、60歳以上の直系尊属(父母や祖父母)から成人している直系卑属(子や孫)に贈与する場合、2,500万円の特別控除が適用される制度です。

一般措置の場合、相続時精算課税制度の適用を受けることができるのは、直系尊属から直系卑属への贈与の場合に限られていました。

一方で、特例措置の場合は直系卑属という要件が外れ、60歳以上の人から成人している人への贈与であれば、相続時精算課税制度の適用を受けることができます。

事業承継税制の特例措置を受けるメリット

事業承継税制の特例措置を受けることは、後継者に関すること以外にも様々なメリットがあります。

特例措置を受けることの大きなメリットとして、次の3つが挙げられます。

- 納税猶予割合が100%になる

- 事業の継続が困難な場合は減免される

- 雇用確保要件が緩和される

納税猶予割合が100%になる

事業承継税制の一般措置では、納税猶予割合が贈与は100%、相続は80%とされていますが、特例措置を受けることができれば贈与・相続どちらも100%になります。

一般措置の相続は80%までしか適用されませんが、特例措置の相続は100%適用されるということです。

これは特例措置を受ける最大のメリットといえるでしょう。

事業の継続が困難な場合は減免される

特例措置では事業の継続が困難な事由が発生した場合、納税猶予額を減免できる規定があります。

しかし、一般措置では経営環境の変化によって事業の継続が困難になってしまった場合でも、納税猶予額の減免を受けることはできません。

贈与税または相続税の申告期限の翌日から5年を経過する日以降に、事業の継続が困難な事由が発生していたときは、贈与税額または相続税額が再計算されます。

事業の継続が困難な事由は、以下の通りです。

- 過去3年間のうち、2年以上赤字が続いた場合

- 過去3年間のうち、2年以上売上減が続いた場合

- 売上高の6ヵ月分に相当する額以上の有利子負債があった場合

- 類似業種の上場企業の株価が、前年の株価を下回る場合

- 後継者が心身の不調などにより、業務に従事できなくなった場合

事業を順調に継続できることが理想ですが、もしものことが起きてしまった場合でも、贈与税・相続税の納税が減免されることで心理的負担を和らげてくれます。

雇用確保要件が緩和される

一般措置で事業承継税制を受けた場合、雇用確保要件として事業承継後5年間で平均8割の雇用を維持する必要があります。

雇用確保要件を維持できなければ、納税猶予は打ち切られることになります。

一方で、特例措置を受けた場合、雇用確保要件を維持できなくても、正当な理由があれば納税猶予の継続が認められます。

雇用確保要件を維持できなくなった場合、理由を記載した書類を提出しなければいけません。

こちらの書類には、認定経営革新等支援機関の意見が記載されていることが必要です。

後継者要件を正しく理解して事業承継税制の特例措置を受けましょう

特例措置を受けるためには様々な要件を満たす必要がありますが、特例措置を受けるメリットは大きいです。

要件を見落とさず、計画的に進めて特例措置を受けられるようにしましょう。

MACコンサルティンググループでは、事業承継に関する様々な相談を無料で承っています。

ぜひお気軽にご相談ください。

※本記事は、その内容の正確性・完全性を保証するものではありません。

詳しくは当センターへお問い合わせいただくか、関係各所にお問い合わせください。