M&Aの代表的な手法として用いられる事業譲渡。

事業譲渡を行うと、譲渡側・譲受側にそれぞれ税金が課されることになります。

事業譲渡の手続きを円滑に進めるためにも、税務知識を持っておくことが必要です。

しかし、税務においては専門的な知識が必要になるため、理解することが難しいと感じる方も多いのではないでしょうか。

本記事では、事業譲渡によって発生する税金を、譲渡側・譲受側それぞれの立場でわかりやすく解説します。

節税対策もあわせて紹介するので、ぜひ最後までご覧ください。

事業譲渡とは

事業譲渡とは、会社が営む事業の一部、または全部を他社へ譲渡することです。

事業を譲り受ける会社から譲渡対価を受け取って事業を売却することであり、M&Aの代表的な手法として知られています。

ここで指している事業とは、単にビジネスモデルという概念ではありません。

事業を営むために必要な機械や設備、建物などの有形資産だけでなく、取引先、従業員、知的財産、ブランド、顧客リストなどの無形資産を含む包括的な概念です。

事業譲渡の場合、対象となる資産・負債・雇用関係等を移転するために、債権者や従業員と個別に合意を得る必要があります。

対象となる資産に不動産を含む場合は、登記手続きも必要です。

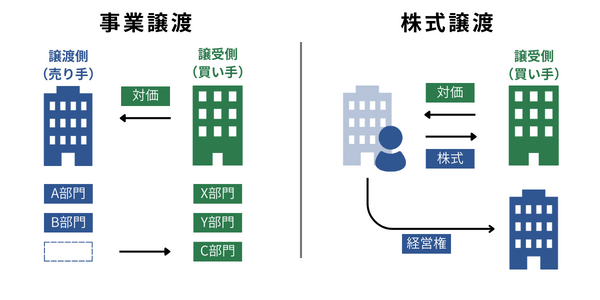

株式譲渡という事業譲渡に似た言葉が存在するのをご存知でしょうか。

2つの言葉は混同されることが多いですが、全くの別物です。

以下に両者の違いをまとめておきます。

参考までにご覧ください。

| 事業譲渡 | 株式譲渡 | |

| 譲渡の対象 | 事業の一部または全部 | 会社の経営権 |

| 消費税 | かかる | かからない |

| 個別の譲渡承認 | 必要 | 不要 |

| 対価の受領者 | 会社 | 株主 |

株式譲渡は、株式を譲渡することで会社の経営権そのものを譲渡する手続きのことです。こちらもM&Aの代表的な手法の1つですが、経営権そのものを手放すため、事業譲渡とは異なり譲渡する事業を選択することができません。

「会社は存続させたいけど、一部の事業は成績が振るわないため売却したい」と考えるのであれば、株式譲渡ではなく、事業譲渡を選択しましょう。

事業譲渡にかかる税金

事業譲渡では、譲渡側(売り手側)と譲受側(買い手側)にそれぞれ税金がかかります。

譲渡側と譲受側にかかる税金について詳しく解説します。

譲渡側(売り手側)にかかる税金

譲渡側にかかる税金は以下の2点です。

- 消費税

- 法人税

消費税

事業譲渡では、譲渡する資産に対して消費税が発生します。

しかし、譲渡側企業は税金を納める義務があるだけで、実際に消費税を負担するのは譲受側企業です。

譲受側から消費税を徴収して、必ず納税しましょう。

法人税

事業譲渡をした際に、譲渡益に対して法人税が課されます。

譲渡益とは、譲渡価額から譲渡資産の簿価を差し引いたものです。

譲渡益=譲渡価額-譲渡資産の簿価

譲渡益がプラスだった場合、そのまま法人税率(実効税率約34%)をかけて税金を計算しますが、譲渡益がマイナスだったり会社自体が赤字だったりすると、法人税はかかりません。

法人税=(2億円-1億円)×34%=3400万円

譲受側(買い手側)にかかる税金

譲受側にかかる税金は以下の通りです。

- 消費税

- 不動産取得税・登録免許税

消費税

消費税は譲受側が負担する必要があるため、資金繰りの際は念頭に入れておきましょう。

ただし、譲渡する総資産から非課税資産を除いた、課税資産にのみ消費税が発生します。

消費税の計算方法は、「課税資産×10%」です。

消費税=(1億円-3千万円)×10%=700万円

消費税の計算をするためには、課税資産と非課税資産を認識しておく必要があります。

以下の表を参考にしてください。

| 分類 | 資産項目 |

| 課税資産 | ・土地以外の有形固定資産(建物・機械・設備など) ・無形固定資産(特許権、商標権、営業権など) ・棚卸資産(商品、原材料の在庫など) |

| 非課税資産 | ・土地 ・有価証券(株式など) ・債権(売掛金など) |

不動産取得税・登録免許税

事業譲渡によって、事務所や工場などの不動産を取得した場合、不動産取得税と登録免許税が課されます。

不動産取得税とは土地や建物を取得した際に課税される税金です。

不動産を取得した際は、法務局の登記簿に所有権を登記する必要があり、この登記手続きの際に登録免許税を納めなければなりません。

不動産取得税と登録免許税の金額は、固定資産税評価額に対してそれぞれの税率を掛けて計算します。

不動産取得税と登録免許税の税率は、次の通りです。

| 不動産 | 不動産取得税 | 登録免許税 |

| 土地 | 3% | 1.5% |

| 建物(住宅) | 3% | 2% |

| 建物(住宅以外) | 4% | 2% |

譲渡側(売り手側)の節税対策

先述した通り、事業譲渡によって譲渡側が負担しなければいけない税金は法人税です。

事業譲渡で発生する法人税は、その年度の決算時の利益に対して課される仕組みになっています。

この法人税の仕組みを利用して節税対策を施しましょう。

譲渡側が実施できる節税対策には、以下の2点が挙げられます。

- 役員退職慰労金を活用する

- 諸経費を活用する

役員退職慰労金を活用する

事業譲渡を実施すれば、退職を願い出る役員が現れるかもしれません。

退職を願い出る役員がいれば、その役員に対して役員退職慰労金を支給しましょう。

役員退職慰労金とは、会社の発展に貢献してくれた役員に対して、役員が退任する際に会社から対価として支給する慰労金のことです。

事業譲渡が発生した年度に役員退職慰労金を支給すれば、事業譲渡によって発生した利益を削減することができるため、節税対策になります。

役員退職慰労金は退職所得控除が受けられたり、他の所得と分離して課税されたりと税負担の軽減措置が設けられているため、受け取る役員にもメリットがあるといえるでしょう。

事業譲渡を機に退職を申し出る役員がいれば、会社の発展に貢献した功労を称える意味でも役員慰労金を支給することをおすすめします。

諸経費を活用する

役員慰労金を活用する以外の方法としては、事業譲渡が行われた年度に合わせて様々な経費を使うことで、利益を圧縮して節税するという方法があります。

これまで投資できなかった分野に対して、思い切って経費を投入する良い機会といえるでしょう。

広告宣伝費や設備投資費、決算賞与の支給など会社や従業員にとって必要なものに使うようにしてください。

節税対策のためだけに無駄な経費を使ってしまっては元も子もありません。

事業にとって必要なものに経費を使いましょう。

譲受側(買い手側)の節税対策

譲受側が実施できる節税対策は、以下の通りです。

- 営業権を均等償却する

- 中小企業等経営強化法による特例措置を受ける

営業権を均等償却する

事業譲渡では様々な資産を譲受することができます。

その中でも大部分を占めているのが、無形資産を包括する「営業権」です。

営業権とは、事業のブランドやノウハウ、顧客リストなどの目には見えない事業の価値そのものを指します。

将来性のある事業ほど営業権の資産価値が大きくなり、課される税額も高くなるでしょう。

しかし、営業権は無形資産として減価償却することが可能です。

営業権の耐用年数は法令で5年と定められており、5年間に渡って均等償却することで、法人税を算出する際の損金として計上しましょう。

中小企業等経営強化法による特例措置を受ける

中小企業等経営強化法とは、生産性を向上させるための取組み計画(経営力向上計画)を策定した中小企業等に対して、税制面・金融面の優遇措置を講じることを定めた法令です。

中小企業等経営強化法の適用を受けるためには、事業譲渡によって土地・建物を取得することを内容に含む経営力向上計画を提出し、認定を受ける必要があります。

認定を受けることで、特例措置が適用されることになり、不動産取得税・登録免許税のそれぞれの税率が軽減されます。

特例措置適用後の税率はそれぞれ以下のようになります。

| 不動産 | 不動産取得税 | 登録免許税 |

| 土地 | 不動産価格の1/6相当額を課税標準から控除 | 1.5% |

| 建物(住宅) | 1.6%(2%)* | |

| 建物(住宅以外) | 1.6%(2%)* |

*()内は通常税率

経営力向上計画を策定し、中小企業等経営強化法の認定を受けて特例措置を活用することで、税負担を軽減しましょう。

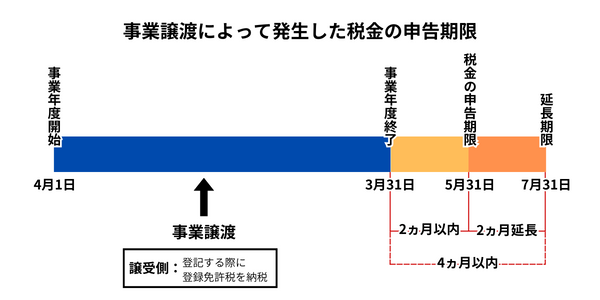

事業譲渡で発生する税金の申告時期

事業譲渡で発生した各種税金は、各事業年度終了日の翌日から2ヵ月以内に申告しなければならないと法令で定められています。 例えば、3月31日に事業年度終了日を迎える場合、2ヵ月先の5月31日が申告期限です。

例えば、3月31日に事業年度終了日を迎える場合、2ヵ月先の5月31日が申告期限です。

ただし、災害やその他止むを得ない事情によって決算を確定させることができなかった場合、「申告期限の延長の特例」の申請をすることができます。

申請が承認された場合、申告期限を最大2ヵ月延長することができるため、事業年度終了日の翌月から4ヵ月以内に申告しましょう。

税金の申告は、管轄の税務署長宛に確定申告を提出することで完了します。

確定申告には手間と時間がかかるため、早めに準備して期限に遅れないように注意しましょう。

株式譲渡と比較して税負担が大きい点に注意が必要

事業譲渡によって発生する譲渡益に対して、法人税の税率は約34%です。

しかし、株式譲渡の場合、税率は約20%なので事業譲渡と比較すると税負担が軽くなります。

さらに、事業譲渡によって生じた利益は会社のものになるため、そこから個人へ対価を還元しようとした場合、追加の税負担が発生することを考慮しなければなりません。

株式譲渡の場合は個人の株式を譲渡することになるので、生じた利益は株主個人のものになります。

そのため、追加の税負担はかかりません。

事業譲渡は株式譲渡と比較して税負担が重くなるため、メリット・デメリットを理解したうえで慎重に検討するようにしましょう。

事業譲渡について詳しく解説した記事があるので、気になる方はぜひこちらの記事もご覧ください。

事業譲渡の流れは?メリット・デメリットについても解説

M&Aには様々な手法がありますが、その一つに事業譲渡というものがあります。このコラムでは、事業譲渡の流…

事業譲渡の税金や節税に関する相談は専門家へ

事業譲渡によって発生する税金に関して詳しく解説しました。

譲渡側、譲受側それぞれに異なる税負担が課されることになり、実施できる節税対策も様々です。

事業譲渡によって残せる利益をしっかり確保するためにも、税金の仕組みをよく理解して慎重に手続きを進めてください。

しかし、実際にどれくらい税金がかかり、節税によってどれくらい負担を軽減できるのかなどを正確に把握することは難しいでしょう。

そのため、事業譲渡を検討する際は専門家へ相談することをおすすめします。

事業承継M&Aパートナーズでは、事業譲渡に限らず、事業承継やM&Aに関する様々なご相談を承っております。

事業承継専門コンサルタントがあなたの状況に合わせて丁寧にサポートいたしますので、ぜひお気軽にご相談ください。

※本記事は、その内容の正確性・完全性を保証するものではありません。

詳しくは当センターへお問い合わせいただくか、関係各所にお問い合わせください。