現在、事業承継の方法として広く浸透しているM&A。

しかし、M&Aと言ってもその種類は様々で、どのような手法があるのか気になる方も多いのではないでしょうか。

本記事では、M&Aの種類とそれぞれの特徴、メリット・デメリットなどを詳しく解説します。

最適なスキームを選定するためのポイントも紹介してるので、ぜひ最後までご覧ください。

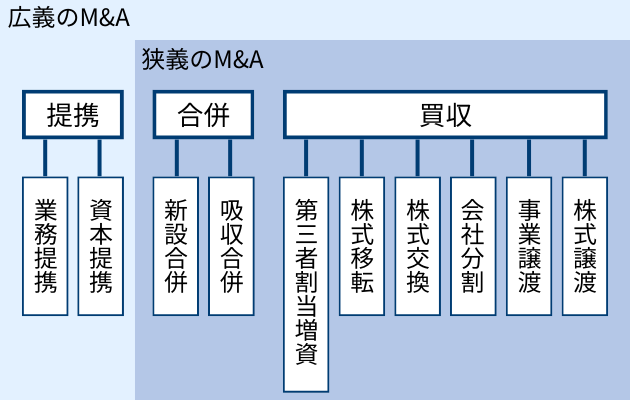

M&Aの種類は3つに分類できる

M&Aの種類を大まかに分けると、以下の3つに分類することができます。

- 買収

- 合併

- 提携

買収や合併だけでなく、提携も広義ではM&Aとして扱われます。

しかし、狭義のM&Aである買収と合併のことをM&Aと呼ぶことが一般的です。

以上の3種類は、それぞれさらに細かく方法が分かれているため、次章以降で詳しく説明します。

M&Aで買収する6つの方法

買収とは、買い手企業が売り手企業の事業や経営権を買い取る形でM&Aを実施するスキームです。

買収によるM&Aには、以下の6つのスキームがあります。

- 株式譲渡

- 事業譲渡

- 会社分割

- 株式交換

- 株式移転

- 第三者割当増資

株式譲渡

株式譲渡とは、買い手企業が売り手企業の株主から株式を買収し、経営権を引き継ぐM&Aの代表的なスキームです。

買い手企業は株式を獲得する対価として、売り手企業の株主に現金を支払うことで株式譲渡が完了します。

株式譲渡はあくまで経営権を取得するための手法なので、会社の株主が変わるだけでそれ以外は変化しないことが特徴です。

株式譲渡は手続きが比較的容易であり、株式の取得が完了するとすぐに事業活動を開始できるというメリットがあります。

一方で、買い手は多額の資金が必要になったり、簿外債務を引き継ぐ恐れがあったりする点がデメリットです。

とはいえ、日本国内のM&Aで最も多く活用されているM&Aスキームなので、活用するハードルはそこまで高くないといえるでしょう。

事業承継における株式譲渡って?贈与?後継者への自社株引継ぎで有効な方法とは

事業承継を実現する手法の一つに、現経営者の保有する株式を後継者に譲り渡す「株式譲渡」というものがあります。 株…

事業譲渡

事業譲渡とは、売り手企業が営む事業の一部、または全部を買収するM&Aスキームです。

事業を運営するために必要な設備や建物などの有形資産だけでなく、取引先・従業員・知的財産・顧客リストなどの無形資産も買収の対象となります。

事業譲渡は、売り手側としては不採算部門を切り離せる、譲渡益を得られるなどのメリットがあります。

一方で、取引先や従業員を買い手企業に引き渡す必要があり、これまで大切にしてきた関係者が切り離されてしまうという点がデメリットです。

買い手側としては、不要な資産や承継したくない負債を契約段階で除外でき、リスクを回避できるというメリットがあります。

デメリットとしては、株式譲渡と比較して多額の税金が課されることや、事業の許認可を引き継ぐことができず、すぐに事業を再開できない可能性があることが挙げられます。

事業譲渡の流れは?メリット・デメリットについても解説

M&Aには様々な手法がありますが、その一つに事業譲渡というものがあります。このコラムでは、事業譲渡の流…

会社分割

会社分割とは、会社を事業ごとに分割し、分割した事業を買い手企業に承継するスキームで、「吸収分割」と「新設分割」の2種類があります。

事業譲渡と混同されやすいですが、会社法上の取扱いや税務面など様々な違いがあるため、明確に異なる概念です。

会社分割は、権利義務を包括的に継承するものなので、契約をそのまま買い手企業に承継できることや、買い手企業に買収資金がなくても実施できるというメリットがあります。

しかし、売り手企業から承継した事業に簿外債務があった場合は、その債務も同時に承継することになったり、株主総会の特別決議が必要になったり(事業譲渡の場合も、原則として、売り手企業側では株主総会の特別決議が必要です。)と、手間やリスクを抱えるという点は注意が必要です。

株式交換

株式交換とは、売り手企業の全株式と買い手企業の株式を交換することで、完全親子会社関係を創設するM&Aスキームです。

全株式を取得された売り手企業を「完全子会社」、取得した買い手企業を「完全親会社」と呼びます。

株式交換は、現金交付しない場合、資金準備の必要がないことや、スクイーズアウトによって株主全員が賛成しなくても完全子会社化が可能であるという点がメリットです。

一方で、手続きが煩雑で手間がかかる、不要な資産や負債も引き継がなければならない、株価が下落してしまうリスクがある、買い手企業の株主構成が変化してしまうという点がデメリットとして挙げられます。

株式移転

株式移転とは、既存の会社(1社または複数社)が新規に親会社を設立し、株式を全て取得させるM&Aのスキームです。

株式移転は、異なる企業同士が生き残りをかけて経営統合を図ったり、企業グループが持株会社を新たに設立して、グループ企業が傘下に入るという企業再編で使われたりします。

株式移転のメリットとして、株式取得のための資金が不要であることや、組織の内部統制が容易であることが挙げられます。

デメリットとして挙げられるのが、株価が下落してしまうリスクがある、買い手企業の株主構成が変化してしまうなどです。

第三者割当増資

第三者割当増資とは、売り手企業が新たに株式を発行し、買い手企業に買収してもらうM&Aスキームです。

株式譲渡と同様、株式を取得する方法ですが、既存株主と買い手企業の株主が共同で経営するため、完全買収はできません。

第三者割当増資で調達した資金は返済の義務がなく、調達した資金に対して税金が課されることはありません。

一方で、既存株主の持ち株比率が希薄になる、資本金が増えることで増税されるリスクがあることがデメリットとして挙げられます。

M&Aで合併する2つの方法

合併はその名の通り、複数の会社を1つの会社に統合する形でM&Aを実施するスキームです。

買収では売り手企業はそのまま残る一方で、合併では売り手側企業は消滅します。

合併によるM&Aには、以下の2つのスキームがあります。

- 吸収合併

- 新設合併

吸収合併

吸収合併とは、複数の会社のうち1つの会社の法人格を残し、他の会社の法人格を消滅させたうえで、消滅する会社の権利義務全てを存続する会社に承継させるM&Aスキームです。

複数の会社の資産や権利義務などを統合して、シナジー効果を高めることを目的として行われます。

吸収合併は、存続する会社の実態を残したまま複数の会社が1つになることで、高いシナジー効果が見込めたり、合併会社に資金がなくても実施できる点がメリットです。

しかし、様々な手続きが必要だったり、現場の負担が大きかったりというデメリットもあります。

新設合併

新設合併とは、複数の会社が合併によって新たな会社を設立し、新設した会社に消滅する会社の権利義務を全て承継させるM&Aスキームです。

吸収合併では、合併する会社のうち1つの会社は法人格を残したままでしたが、新設合併では合併する会社の法人格は全て消滅します。

新設合併は、吸収合併や他のM&Aスキームと比べると対等な立場でのM&Aになりやすいという特有のメリットがあります。

他のM&Aスキームでは、対等な合併というスタンスであっても、買収した側の会社が上の立場であるというイメージを持たれやすいです。

一方で、新たに会社を設立しなければならないため、多くの手間がかかったり、吸収合併よりもコストがかかったりするというデメリットがあります。

M&Aで提携する2つの方法

提携は、お互いの会社の経営権の独自性を維持しつつも、企業間で協力関係を構築する形でM&Aを実施するスキームです。

提携には以下の2つのスキームがあります。

- 資本提携

- 業務提携

資本提携

資本提携とは、提携を結ぶ会社同士がそれぞれの技術やノウハウ、資金などを提供し合い、単独では達成が難しい成果の獲得を目指して提携関係を結ぶM&Aスキームです。

資本である株式の移動が伴う提携が、資本提携にあたります。

提携を結ぶ会社の一方が他方の株式を持つことが多く、大手企業がスタートアップやベンチャー企業に出資する資本提携が一般的です。

各社の独自性が保たれたまま強固な関係を築くことができ、シナジー効果を発揮しやすくなるというメリットがあります。

一方で、出資された側は出資した側の企業から経営に干渉される可能性があることや、提携解消時に株式買取りを求められるという点がデメリットです。

業務提携

業務提携とは、提携を結ぶ会社同士が経営資源を出し合って協力体制を築き、単独では達成が難しい成果の獲得を目指して提携関係を結ぶM&Aスキームです。

資本である株式の移動が伴わないという点が、資本提携とは異なります。

業務提携には様々な類型があり、

- 販売提携

- 技術提携

- 共同開発提携

- 生産提携

の4つが一般的です。

業務提携は、お互いの独自性が高く保たれたまま、他社の経営資源を活用してシナジー効果が見込める点や、資本提携と比べてコストや手続きが少なく済む点がメリットです。

しかし、独自の経営資源や技術が流出するリスクがあったり、資本の移動が伴わないため提携関係が希薄になりやすかったりする点がデメリットとして挙げられます。

M&Aで最適なスキームを選択するポイント

様々なスキームから最適な選定をするためには、以下の3つのポイントを押さえておきましょう。

- M&A後の会社の在り方を明確にする

- 各手法の税制を理解する

- 各手法の手続きの流れや期間を把握する

M&A後の会社の在り方を明確にする

M&Aを実施したあとの自社の在り方は、スキームによって様々です。

例えば、株式譲渡であれば会社の経営権がなくなりますが、事業譲渡であれば経営権を保有したまま不採算部門の切り離しができます。

現状の会社としての形を残したいのか、組織や体制を一新したいのかなど、M&A実施後の会社の在り方をじっくり検討しましょう。

各スキームの税制を理解する

M&Aを実施すると大きなお金が動き、そこにかかる税金はM&Aのスキームによって大きく異なるため注意が必要です。

税制をしっかり把握しておかなければ、より多くの税金を納めなければならなくなってしまう可能性があるでしょう。

各手法の特徴やメリット・デメリットだけでなく、税制をしっかり理解したうえでスキームを選択する必要があります。

各スキームの手続きの流れや期間を把握する

M&Aを実施するための手続きの流れやコスト、手続きにかかる期間はスキームによって異なります。

そのため、各スキームの手続きの流れや期間を把握しておくことが大切です。

例えば、早くM&Aを実施したいと考えているのに、手続きが煩雑で長期間を要するスキームを選択すると、想定していたタイミングでM&Aを実施することができません。

手続きの流れや期間を把握したうえで、自社の状況に合わせた最適なスキームを選定しましょう。

M&Aの種類を把握して最適なスキームを選定しましょう

M&Aのスキームと、各スキームの特徴を詳しく解説しました。

スキームを選定する際のポイントを押さえて、最適なスキームを選択しましょう。

自社にとって何が最適なスキームなのかわからないという方は、専門家に相談してみることをおすすめします。

事業承継M&Aパートナーズでは、M&Aをはじめ様々な事業承継をサポートしております。

M&Aのスキームについてはもちろん、M&Aの実施まですべてワンストップでサービスを提供しますので、ぜひ一度お問い合わせください。

初回相談は無料です。

※本記事は、その内容の正確性・完全性を保証するものではありません。 詳しくは当センターへお問い合わせいただくか、関係各所にお問い合わせください。