個人事業主として経営を行っていると、販売不振や事業拡大の失敗によって行き詰まりを感じ、「廃業」という選択が頭をよぎることもあるでしょう。

しかし、廃業にはメリットだけでなく、デメリットも存在します。

楽そうだからと安易に廃業を決断してしまうと、後悔してしまうかもしれません。

そこで、本記事では個人事業主の廃業について解説していきます。

廃業以外の選択肢も検討したうえで、最善の選択をしましょう。

事業承継M&Aパートナーズへのご相談・お見積もりはこちら>>

個人事業主が廃業するメリット

個人事業主が廃業するメリットは、以下の通りです。

- 大きなプレッシャーから解放される

- 周りへの影響を最小限に留められる

大きなプレッシャーから解放される

廃業すれば、完全に経営から撤退できるため、事業主は背負っている大きなプレッシャーから解放されます。

事業承継やM&Aによって事業を残す場合は、後継者の育成や事業の統合プロセスなど、長期間に渡って多くの手続きを行う必要が出てきます。

その点、廃業後に事業に関する心配事や手続きをしなくて済むことは廃業の大きなメリットといえるでしょう。

周りへの影響を最小限に留められる

廃業であれば、従業員の退職金や取引先への債務の返済などを事前に行ったうえで事業を畳むことができます。

倒産とは異なり、廃業は従業員を路頭に迷わせたり、取引先に迷惑をかけたりするリスクを減らすことが可能です。

周りへの責任や罪悪感を感じることなく引退できることも廃業のメリットだといえます。

個人事業主が廃業するデメリット

個人事業主の廃業にはメリットがある一方で、デメリットも多く存在します。

- 事業が残らない

- 従業員を解雇しなければならない

- 資産売却による利益が減る

事業が残らない

廃業を選択すると、長年育ててきた事業が完全に消滅します。

そのため、廃業後に「やっぱり事業を再開したい」と思っても、任意のタイミングで復帰させることはできません。

行政などから許認可を得て事業を行っていた場合、廃業に伴って許認可も消滅します。

同様の事業を再開させる際には、再度許認可を取り直す必要があることも覚えておきましょう。

従業員を解雇しなければならない

個人事業主の場合、従業員数が少ないことが多く、長年共に働くことで家族同然の関係性を築いているケースも多いでしょう。

廃業を選択すれば、その従業員が職を失うだけでなく、その家族の生活にも大きな影響を及ぼします。

廃業により従業員を解雇することによる、経営者の大きな精神的負担もデメリットといえるでしょう。

資産売却による利益が減る

廃業の際、自社が保有する不動産や設備に関しては売却する形で処理しなければなりません。

その場合、個人事業主は在庫処分に必死になるため、資産がお金になるだけありがたいと、どんどん資産価値が下がっていきます。

資産を高値で買い取ってもらえる可能性が高いM&Aと比べると、廃業の場合は資産売却による利益が少なくなってしまいます。

廃業届について

法人の廃業同様、個人事業主が廃業するときにも廃業届を提出しなければなりません。

廃業届の提出は手間がかかります。

基本事項を本章でまとめておきますので、廃業時には確認するようにしましょう。

廃業届を書く前の準備

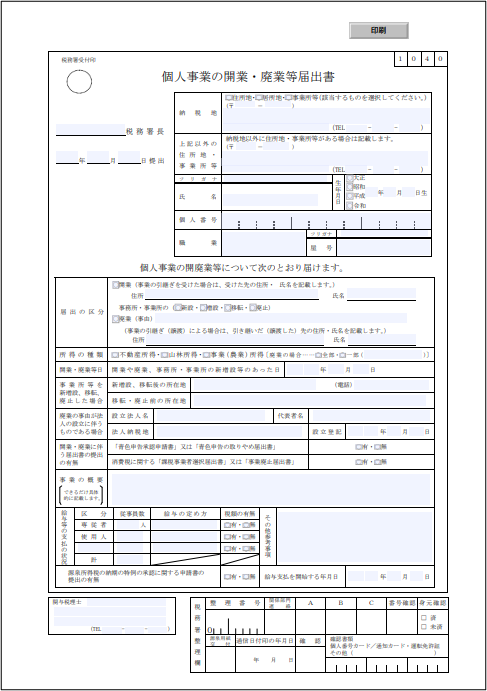

廃業届の正式名称は「個人事業の開業・廃業等届出書」です。

国税庁のホームページからダウンロード、もしくは、管轄の税務署で入手できます。

廃業届以外にも以下のものを用意しておくとスムーズに廃業届の記入ができるでしょう。

- 開業届の控え

- 確定申告書の控え

- 個人番号カードまたは通知カード

- 印鑑

廃業届の記入方法

以下の項目は、そのまま情報を記入してください。

- 税務署名

- 提出年月日

- 納税地

- 上記以外の住所地および事業所等

- 氏名および生年月日

- 個人番号(マイナンバー)

- 職業・屋号

以下の項目については、記入内容に沿って書いてください。

| 項目 | 記入内容 |

| 届出の区分 | 廃業に◯をつけ、廃業理由を記入する |

| 所得の種類 | 該当する所得の種類に◯をつける |

| 開業・廃業等日 | 廃業日を記入する |

| 事業所等を新増設・移転・廃止した場合 | 空欄 |

| 廃業理由が法人化である場合 | 空欄 |

| 開業・廃業に伴う届出書の提出の有無 | 青色申告制度を活用している場合:「青色申告の取りやめ届出書」の有りに◯をつける 消費税の支払いを行っている場合:「事業廃止届出書」の有りに◯をつける 以上の2項目に該当しない場合:無しに◯をつける |

| 事業の概要 | 事業内容を記入する |

| 給与等の支払いの状況 | 空欄 |

| 源泉所得税に関する申請書の提出の有無 | 空欄 |

廃業届として提出するため、書類上部の「開業」を二重取消し線で消し、「廃業」に◯をつけることを忘れないようにしましょう。

廃業届の提出方法

廃業届は所轄の税務署に持参する方法と郵送する方法の2種類の提出方法があります。

郵送の場合には、廃業届の控えを受け取るための返信用封筒を同封しておく必要があることを覚えておきましょう。

提出期限は、廃業日から1か月以内です。

提出期限日が土日・祝日にあたる場合はその翌日が期限となります。

個人事業主が廃業する際に注意すべき項目

個人事業主が廃業を選択する場合、以下の項目に注意しなければなりません。

- 廃業届以外の提出書類

- 廃業のタイミング

- 廃業した年の確定申告

- 借入金の残額

廃業届以外の提出書類

廃業する際には、廃業届以外にも提出しなければならない書類があります。

自分はどの書類をどこに、いつまでに提出すべきなのかを把握しておきましょう。

以下に書類の種類と対象者、提出場所、提出期限をまとめておきますので、参考程度にご覧ください。

| 書類名 | 対象者 | 提出場所 | 提出期限 |

| 都道府県税事務所への提出書類 | 全個人事業主 | 各都道府県 税事務所 |

各都道府県税事務所の公式ホームページで要確認 |

| 所得税の青色申告の取りやめ届出書 | 青色申告を行っている個人事業主 | 納税地の 所轄税務署 |

青色申告をやめようとしている年の翌年の3月15日まで |

| 事業廃止届出書 | 課税業者 | 納税地の 所轄税務署 |

事由が生じた場合、速やかに |

| 給与支払事務所等の廃止届出書 | 事業専従者(家族)や従業員に対して給料を支払っている個人事業主 | 納税地の 所轄税務署 |

廃業から1ヵ月以内 |

| 所得税および復興特別税の予定納税額の減額申請書 | 予定納税を行っている個人事業主 | 納税地の 所轄税務署 |

第1期分及び第2期分の減額申請:廃業した年の7月1日から7月15日まで 第2期分のみの減額申請及び特別農業所得者の減額申請:廃業した年の11月1日から11月15日まで ※提出期限が土・日曜日・祝日等に当たる場合は、これらの日の翌日が期限となる。 |

廃業のタイミング

個人事業主の廃業日に明確な規定は存在せず、自身の都合で廃業の時期を決定できるため、年末に合わせて廃業することをおすすめします。

廃業費用を経費として計上し、その年の売上を相殺して負担する税金を減らせるためです。

年をまたいでしまうと、翌年分の確定申告をしなければなりません。

年末のタイミングで廃業をすることで、手続きの手間を減らしましょう。

廃業した年の確定申告

廃業した年の確定申告を忘れてはいけません。

廃業した年の1月1日から廃業日までの所得に関する確定申告を行ってください。

確定申告の期限は、廃業した年の翌年の2月16日から3月15日までです。

青色申告を行っている場合は、確定申告を行わないとせっかくの控除額が無効になってしまうため、注意が必要です。

借入金の残額

廃業の際に借入金が残っている場合は、その全てが個人事業主の借金として残ります。

資産売却の利益などで返済できる場合は心配ありませんが、返済しきれない場合は注意が必要です。

仮に自宅や自動車などの個人資産を担保にしていた場合、金融機関などの債権者から担保権を行使され、強制的に競売にかけられ、生活基盤を失ってしまうリスクも。

リスク回避のためにも、債務の返済に関して債権者と事前に相談しておくと良いでしょう。

廃業以外の選択肢とは?

個人事業主の廃業は気を付ける点が多く、実行には細心の注意が必要です。

そこで、一度廃業以外の選択肢も検討してみることをおすすめします。

代表的な選択肢は以下の3つです。

- 休業

- 事業承継

- M&A

休業

一時的に休業し、再開の目途が立ってから事業を再開するという選択肢があります。

休業をする際に「休業届」なるものの提出はありませんが、以下の書類を提出する必要があります。

- 異動届出書

- 給与支払事務所等の廃止届出書

- 消費税の納税義務者でなくなった旨の届出書

- 健康保険・厚生年金保険適用事業所全喪届

これらの書類に提出期限はないだけでなく、廃業と異なり資産・負債の整理も不要なので、手続きは比較的容易だといえるでしょう。

ただし、「純損失の繰越し」がある場合には、注意が必要です。

休業中であっても確定申告を行うことで、3年間赤字を繰り越すことができますので、忘れずに確定申告書を提出するようにしましょう。

休業をすることで一度経営から離れ、今後事業をどうしていきたいのか、本当に廃業を選んで良いのかなどをじっくり考える時間を設けるのも良いでしょう。

事業承継

個人事業主には、事業承継という選択肢もあります。

事業承継を行えば、事業を残すことができるだけでなく、従業員や取引先への影響も少なく済みます。

事業承継の際に個人事業主に負債が残っている場合、新事業主が負債を引き継ぐ義務はありません。

しかし、その負債は事業活動の中で発生したものが大半であるため、新事業主が引き継ぐことがほとんどであり、個人保証もそのまま引き継がれます。

負債や保証を一気に手放せるのも個人事業主の事業承継ならではのメリットといえるでしょう。

個人事業主が事業承継を行う際の手続きについては以下のコラムにまとめております。

個人事業主の事業承継手続き手順!法人との違いは?

あらゆる企業で後継者不足が深刻化している現在の日本ですが、悩まされているのは個人事業主も同様です。しかし、法人…

M&A

M&Aというと法人同士の売買をイメージされることが多いですが、M&Aによる個人事業主の事業売却も活発に実施されています。

独自の技術や安定した取引先と関係を持っている場合、買い手企業にとっても魅力的に映ります。

廃業前に自社の価値を磨いて、売却価値を上げておくのも一つの選択肢といえるでしょう。

近年では副業として個人事業に注目するサラリーマンも多く、サラリーマンの買収ニーズとマッチングするケースも増えてきています。

ただし、M&Aと一口にいっても種類がたくさんあるので、どの形のM&Aが売却事業に合っているのかも検討しておきましょう。

M&Aの種類と特徴、メリットをわかりやすく解説!最適なスキームを選ぶためには?

現在、事業承継の方法として広く浸透しているM&A。しかし、M&Aと言ってもその種類は様々で、ど…

個人事業主が利用できる補助金

個人事業主の経営を応援するために国が出してくれる補助金はたくさんあります。

廃業を選択する前に、資金援助により事業を立て直せないか、一度検討してみても良いのではないでしょうか。

個人事業主におすすめの補助金は以下の通りです。

- 事業再構築補助金

- 小規模事業者持続化補助金

- ものづくり・商業・サービス生産性向上促進補助金

事業再構築補助金

新型コロナウイルスの影響で売上が減少してしまった中小企業を救うために設けられたのが事業再構築補助金です。

新分野への挑戦や事業転換、事業再編などの思い切った事業再構築を目指す中小企業などに対して交付することになっています。

経営状況が厳しい事業主や事業再生に取り組む事業主に対しては、最大でも3,000万円の補助金が支給されます。

返済の必要がなく、事業計画の策定時に中小企業支援に関するスペシャリストである、経営革新等支援認定機関のサポートを受けられる点がメリットといえるでしょう。

ただし、補助の対象事業を行い、交付申請をした後に、計上した経費が補助対象外と判断されるケースがあり、その場合補助金額が減額されてしまう点には注意が必要です。

小規模事業者持続化補助金

小規模事業者持続化補助金とは、中小企業や個人事業主が販路拡大や生産性向上に取り組むために受けることができる補助金です。

小規模事業者持続化補助金の最大のメリットは、販路拡大や新商品の開発にかかるコストの2/3(補助上限200万円)を援助してもらえることです。

補助金を支給される前に地域の商工会議所で指導を受け、事業支援計画を策定しますが、計画通り取り組んで結果が出なかったとしても、ペナルティはありません。

資金を援助してもらえるだけでなく、安心してチャレンジできるという点で小規模事業者持続化補助金は個人事業主におすすめの補助金だといえます。

ものづくり・商業・サービス生産性向上促進補助金

ものづくり・商業・サービス生産性向上促進補助金(以下、ものづくり補助金)は、中小企業や小規模事業者が今後直面する制度の変更(働き方改革やインボイス制度等)に対応するために支給される補助金です。

採択率は3〜5割程度と条件は厳しいですが、その審査を通ったとなれば周りからの信用を得ることができます。

ものづくり補助金の種類によっては、最大5,000万円の補助が出ます。

そのため、自己資金だけでは購入をためらうような設備もものづくり補助金を活かせば導入可能になり、生産性向上や労働環境の改善も期待できるでしょう。

採択時には3〜5年の中長期的な事業計画も求められますが、そのプロセスは事業全体のブラッシュアップに繋がるため、今後の方針がより明確になります。

注意点としては、事業が終了したときや受給から5年間には経過報告をしなければならず、継続的に手間が発生する点が挙げられます。

廃業する前にベストな選択肢を検討しよう

個人事業主は廃業によって様々な負担から解放されます。

その一方で、廃業によって事業が消えてしまったり、従業員を解雇しなければならなかったりとデメリットも多く、廃業時に注意すべき項目もたくさんあります。

廃業以外の選択肢とも総合的に比較して、最善の選択をしましょう。

廃業すべきか、事業承継やM&Aによって事業を残すべきかわからないという方は事業承継M&Aパートナーズにご相談ください。

初回相談は無料で承っております。

※本記事は、その内容の正確性・完全性を保証するものではありません。

詳しくは当センターへお問い合わせいただくか、関係各所にお問い合わせください。